您的位置:

文学城 » 博客

» 【股指与通胀真的是水涨船高吗?】

【股指与通胀真的是水涨船高吗?】

2024-04-13 23:12:06

股指与通胀真的是水涨船高吗?

我很少去WXC的股市投资坛,因为我觉得投资是一个相当个人化的选择,如同买鞋,除了尺码,还有其他好几个需要考虑的维度,听别人说经常不靠谱。发言就更不敢了,行家很多,我有时从他们的文章和回帖中学习。另外还有一个原因,这里面有不少成功人士,十几米是起步价,好像还有很快要冲过百米的,我差得太远。

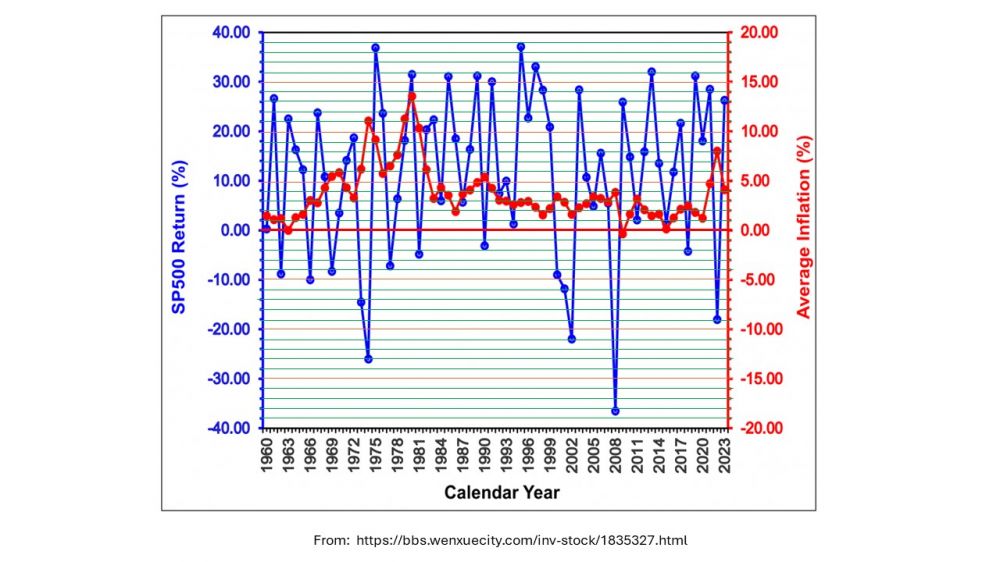

然而日前在“热点讨论”上,我看到一位网友提出,根据1960年以来一共64年的S&P500的年增长和每年通货膨胀的数据,他认为除少数年份之外,股指与通胀真是水涨船高的,而且付了下面这张图。

我上网查了一下最近六十几年的数据,发现我找到的数据跟上面这张图有些 出入(大面上差不多),应该是资料来源不同所致。我考虑了一下,决定采用用这张图上的数据。我画了小格子,花了些时间目测提取出数据,误差应该不超过0.1个百分点。这种随机误差不会影响分析结果。

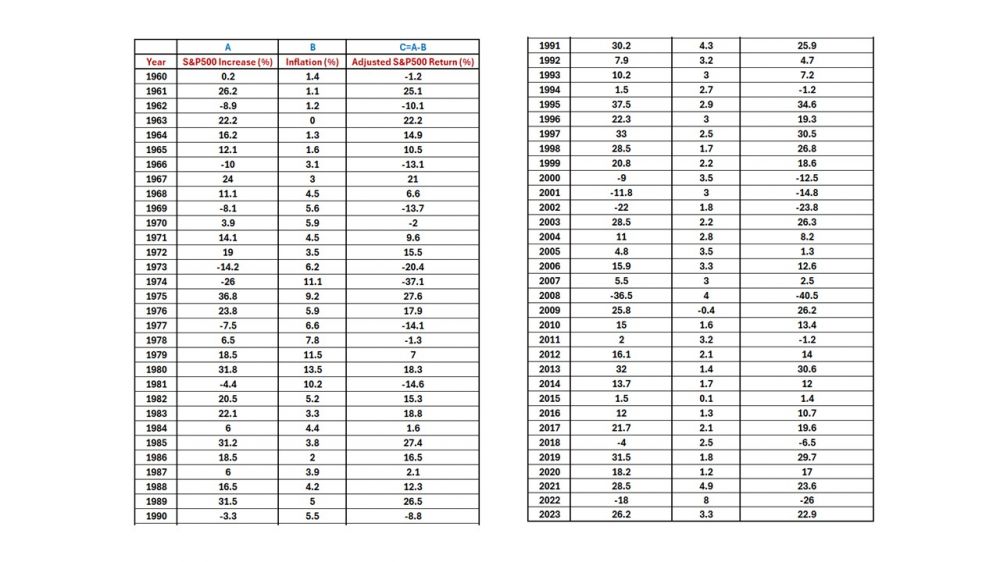

上面就是这64年的结果。栏目A是S&P500的面上收益,与上图的蓝线相对应;栏目B是通货膨胀率,与上图的红线相对应。栏目C是我另做的(C=A-B),它很重要,是股指减去通胀以后的实际收益,这是投资者每年的真正所得。

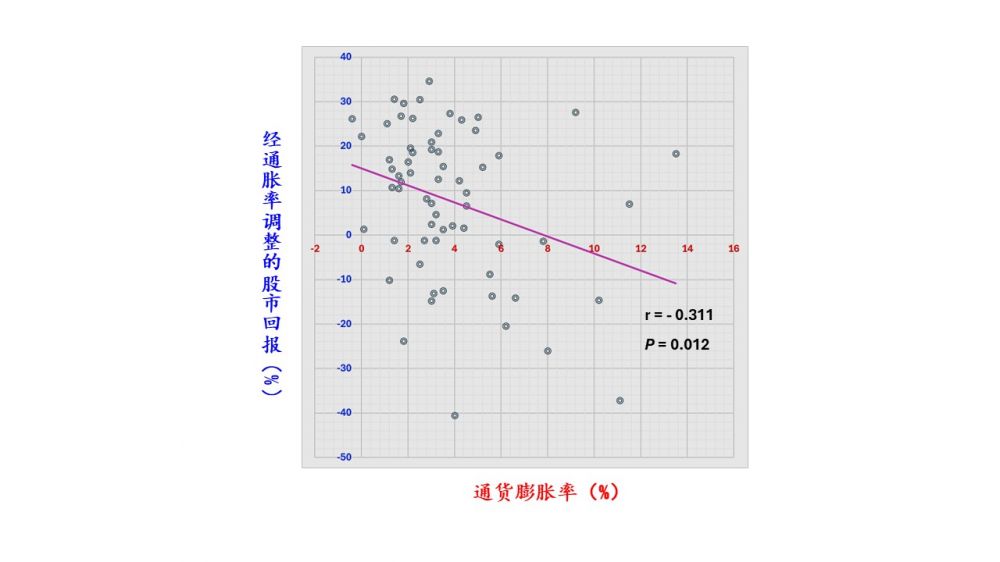

好,现在回到一开始的论题,股指与通胀真的是水涨船高吗?如果这个命题是正确的,那么A与B,以及C与B之间,应该呈正相关。然而计算一下就发现恰恰相反,两对数据都呈负相关。A与B的相关系数r= - 0.154;C与B的相关系数r= - 0.311。由于64年n较大,通过换算成t值进行统计检验发现,C与B的负相关达到了显著性 p=0.012。翻译成大白话就是:这组数据显示,通货膨胀率越高,股市倾向于收益率越低。下面是C与B数据的散点图。

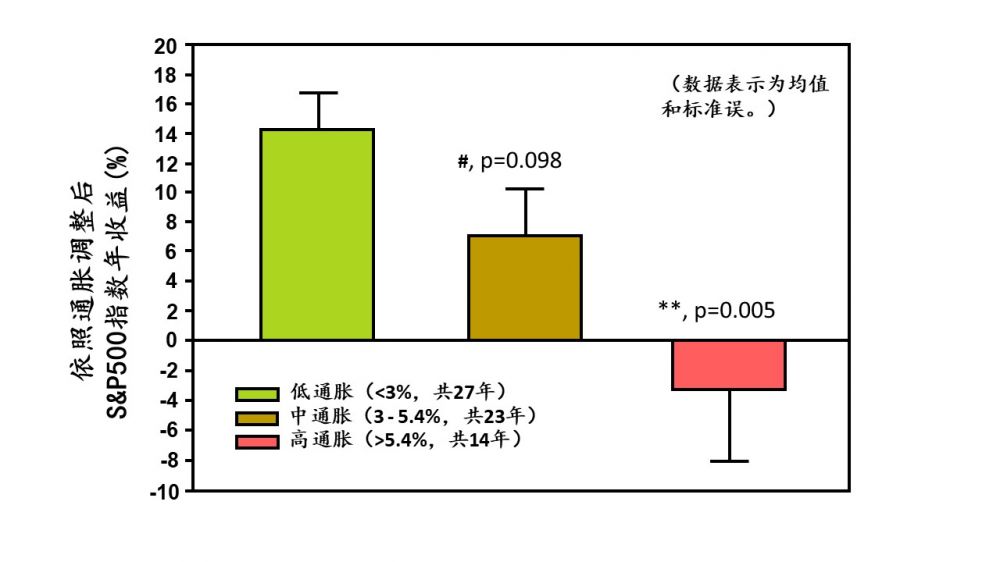

如果我们再究得深一点,结论就更明显。我依照通货膨胀率,把年份分为低通胀 (<3%),中通胀 (3-5.4%)和高通胀 (>5.4%) 三类,分别对通胀调整后的市场回报(C栏目的数值)做柱形图,我们可以明显地看到,低通胀组股市年收益最高,平均达14.3%,且数据较整齐;中通胀组年收益平均值只有7.0%,但数据的范围较大(标准差大);高通胀组的股市年平均收益极差,是 – 3.7%,虽然数据范围大,偶尔有少数收益不错的年份,但大多数收益都很差。t检验的结果表明,中通胀年份(棕色)与低通胀年份(绿色)相比较,p=0.098,有小于后者的趋势(但没有达到统计显著性)。高通胀年份(红色)与低通胀年份(绿色)相比较,差异极为显著,p=0.005。从概率上讲,高通胀年份的股市实际收益要超过低通胀年份,可能性微乎其微。实际上,下图显示,当长期持有指数股时,在高通胀年份里是不挣钱的。

结论:

1. 根据1960-2023年共64年的数据,S&P500实际年度增长率,与通货膨胀率呈显著负相关。高通胀倾向于股市低收益。

2.在低通胀 (<3%),中通胀 (3-5.4%)和高通胀 (>5.4%) 年份,S&P500年度实际收益均值分别为14.3%,7.0% 和 – 3.7%。

【注:此处“低通胀”是指美国在大部分时间里通胀率1-3%的情况。极低的通胀(<0.5%),甚至通货紧缩,其实对经济并不好。这是另一个问题,本文不涉及。】

唐宋韵 发表评论于

2024-04-15 16:22:15

回复 'HenryCharles' 的评论 :

HenryCharles 发表评论于

2024-04-15 16:05:16

全世界各先进国家都有通膨,有些人好像认为通膨只发生在美国?

唐宋韵 发表评论于

2024-04-15 08:36:53

回复 'oudi87' 的评论 :

oudi87 发表评论于

2024-04-15 05:49:55

应该有一个phase shift between inflation and return, or time delay between the market and inflation. Inflation goes first, then market follows.

唐宋韵 发表评论于

2024-04-15 00:32:57

回复 '石油附中啊' 的评论 :

石油附中啊 发表评论于

2024-04-14 23:54:47

感觉上来说,通胀=加息 = 资金抽紧,市场下跌应该是自然而然的结果。

唐宋韵 发表评论于

2024-04-14 19:51:17

回复 '大号蚂蚁' 的评论 :

大号蚂蚁 发表评论于

2024-04-14 19:37:12

拜登三年多通胀40%+,远超8%的左右历史常态。即便是历届积累的问题,至少拜登练击鼓传花都没做好,显然是很无能之辈。况且通胀的直接起因就是他的能源政策,非法移民的几倍于历届水平,以及各种大撒比免学费之类的福利造成的。美国债台高筑还要管那么多烂事,不通胀等什么?

唐宋韵 发表评论于

2024-04-14 19:23:46

回复 'ICMbian' 的评论 :

ICMbian 发表评论于

2024-04-14 18:08:30

功课做得好,谢谢分享。

唐宋韵 发表评论于

2024-04-14 15:33:49

回复 '大号蚂蚁' 的评论 :

大号蚂蚁 发表评论于

2024-04-14 14:40:30

通胀和股指通胀对于资产多的人来说是赚,对于资产少的人是赔。选拜登的绝大部分都是自食其果。

股指与通胀是不是方向一致,图上其实很难看出来。如果进一步引申,认为指数股的收益,在高通胀年份与低通胀年份是差不多的,这就与我对这个问题的理解有矛盾。比如说,高通胀会使联储提高利率,控制经济过热,进而宏观上降低公司的利润。这样,股市收益怎么会不受影响呢?然而这么多年,这个问题也没有深究过。于是我决定借此机会探究一下。依照自己工作中的习惯,希望让数据说话。

股指与通胀是不是方向一致,图上其实很难看出来。如果进一步引申,认为指数股的收益,在高通胀年份与低通胀年份是差不多的,这就与我对这个问题的理解有矛盾。比如说,高通胀会使联储提高利率,控制经济过热,进而宏观上降低公司的利润。这样,股市收益怎么会不受影响呢?然而这么多年,这个问题也没有深究过。于是我决定借此机会探究一下。依照自己工作中的习惯,希望让数据说话。

结论:

结论: