财经资讯分享

热爱财经,喜欢分析财经消息,财经资讯分享全球股票在上周下跌至恐慌水 平附近后,本周可能反弹。截至上周四,出于对众多因素的担忧,全球风险交易大跌。这些因素包括中国经济增长疲软、石油价格下跌和负利率对银行盈利能力产生 潜在不良副作用。未来一周风险资产抛售方面应该会有所缓解,原油、股票和澳元都可能出现反弹。但是这不代表暴风雨已经结束。比如,今天早间公布的中国贸易 数据表明中国经济放缓的速度可能远远超出市场预期,这可能影响市场反弹。不止于此,问题依然没有解决:

1)

2)

3)

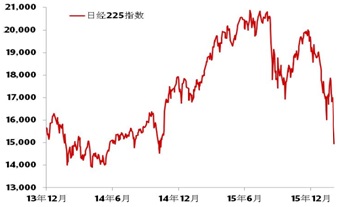

所有恐慌因素概要:由于全球增长和负利率造成不确定性升级,全球股票大跌。上周,全球股票下挫2.6%,发达市场和新兴市场分别下跌2.5%和3.8%。 日本股票遭大量抛售,日元剧烈反弹,日经225指数大跌11.1%(图1)。年初时对中国经济前景和原油价格疲软的担忧由一系列不确定性所累积,

图1:日本股票大跌

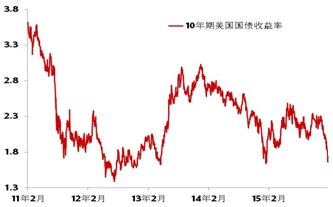

图2:“避险交易”推动十年期美债收益率走低

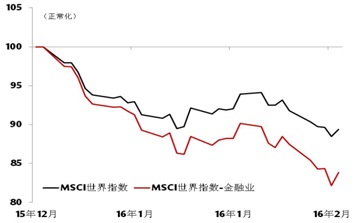

图3:今年迄今为止全球财务数据相对表现不佳

资料来源:彭博社、星展投资总监办公室,截至2016年2月12日。

主要国家央行推行的负利率将影响银行的盈利能力。在日本央行上个月引入负利率之后,瑞典央行将回购利率从-0.35%进一步下调至-0.50%。市场担心 负利率可能缩窄银行的净利息利润率并拉低盈利能力。银行股因此被大量抛售,日本和欧洲金融板块上周分别下跌14.6%和5.5%。

同样,市场也愈发将负利率看作是对银行借贷的“金融枪支”,以及政策绝望的迹象。从风险资产转移出来的资金从美国国债等安全资产中获益,是的十年期美国国 债再次下跌8.8个基点至1.75%(图2)。同时,日元兑美元上涨3.2%,黄金再度反弹5.5%,上周收于1,237.97美元/金衡制盎司。

由于市场对负利率及其对盈利能力的担忧日盛,银行股下跌。市场担忧日本央行采用负利率开始令央行行长们表现出绝望。在负利率环境下,银行会因为在各自的央 行存入过剩流动性而缴纳费用。从概念上来说,这样的举措可能令经济受益,因为这样会迫使银行借贷或将资本投入风险资产。但是越来越多的人担忧负利率会对贷 方的盈利能力形成压力。对银行净利息利润率和盈利能力的担忧导致上周银行股被抛售。从今年至今看来,全球金融板块跌16.2%,超出全球股市10.6%的 跌幅(图3)。

风险资产可能出现技术性反弹,但是基本面倒置现象依然存在——中国经济依旧疲弱。从技术上来看,市场信号指向从股票到原油价格以及风险相关货币(如澳元) 等众多风险资产的反弹。但是基本面情况却没有改变,依然处于低迷状态。今天中国的贸易数据跟现实情况一样,让市场想起中国经济当前的疲软。以本国货币计价 的出口量1月份同比下跌6.6%,远远不及普遍预测的同比+3.6%和12月的同比2.3%的增长。进口同样低于预期。进口同比下跌14.4%,远低于市 场预期的同比增长1.8%。最新的数据表明中国面临的问题,包括外部需求疲软和国内消费增长低迷。日本去年四季度GDP不及预期的季环比下跌1.4%(年 化)。该数据同时低于普遍预测的季环比-0.8%和15年三季度的季环比+1.3%。GDP读数疲软时正值私人消费支出季环比下跌3.3%,净出口该季度 同样放缓。

美国和欧洲企业盈利季环比收缩。目前美国财报季已经过去了四分之三,迄今为止标普500公司中有76%的公司报告了财务结果。其中,47.6%的公司击败 总营收预估,另外75.6%的公司击败利润预估。然而,这些成绩是由于财报季来临前预期放低。当前盈利增长为季环比-6.6%。的确,标普500指数可能 需要从2009年以来的第一次同比盈利下滑。盈利百分比最低的行业本季度带来惊喜,包括电信、公共事业和能源。

欧洲的财报季来得稍晚些。即使如此,盈利同样低迷。欧洲Stoxx 600指数公司中大约有49.7%到目前为止已经报告了财务结果。

其中,62.6%的公司击败总营收预估,仅47.4%的公司击败利润预估。季环比盈利增长现在为-9.2%。

耶伦维持政策紧缩立场,但她承认国际形势正产生威胁。美联储主席耶伦上周向国内表示,“美国的金融状况近期对增长的支持能力下降,各衡量指标普遍下跌,如 股票价格、风险贷款者更高的贷款利率以及美元进一步升值。”在她看来,如果这些阻力存在,那么就会对经济活动和劳动力市场形成压力。

另外,耶伦女士强调,国际形势的潜在负面影响升级。她说“人民币外汇价值下跌加重了中国外汇政策及其经济前景的不确定性。这种不确定性导致全球金融市场波 动加大,并且在国外持续疲弱的背景下,导致对全球增长的前景担忧加重。”货币政策方面,耶伦女士声称,当前的经济状况仅能保证政策利率“逐渐提高”。另 外,她说美联储已经检查了负利率作为潜在政策选择的可行性。但是对此的评估尚未得出结论。

美国零售销售和就业数据超出预期。美国零售销售超出预期,1月份环比增长0.2%,普遍预测为环比增长0.1%。“核心”零售销售增长同样超出预期,环比 增长0.6%(对比普遍预测为环比增长0.3%)。强劲的零售销售数据刚好与近期乐观的就业数字保持一致。例如,12月JOLTS职位空缺超出预期,为 5,607,000,普遍预测为5,413,000。类似的是,2月6日之前的一周首次申请失业救济人数高出预期,为269,000(普遍预测为 280,000)。2月密西根大学消费者信心指数从92.0下跌至90.7,低于普遍预测的92.3。消费者预期及其对当前经济状况的评估均出现下 滑。

欧元区四季度GDP达到预期。15年四季度GDP增长率复合预期,为环比+0.3%。从地域来看,德国GDP该季度环比增长0.3%,而意大利GDP不及市场预期,为环比+0.1%。

星盛投资是一款挂钩汇率的结构性投资产品(风险等级P3,一般产品)。如果您认为替代货币不会贬值至协定汇率,您可以透过投资星盛投资,获取更高的投资收益。于产品到期,如果替代货币相对于协定汇率走低,您的投资本金及收益将被转换成替代货币。