股票市场的季节性趋势是一个相对被广泛理解和研究的现象。如华尔街也有一句类似的“ Sell in may and go away ” ,可以解释为“五月抛股离场 ”,意味着通常6月和11月股市都将面临季节性逆风。

从消息面上来看,尽管美联储官员已试图让人们放心,宽松的货币政策仍将维持,以支持经济扩张,同时,如果通胀和就业目标得以实现,未来几个月内也可能出现逐步收紧的迹象。但是美联储官员们鹰派收紧的调调愈加频繁了。

如周三亚特兰大联储主席博斯蒂克预计明年末联储开始加息,后年、即2023年加息两次。此外,达拉斯联储主席卡普兰也预计,美联储会在明年首次加息,并称美国经济达到联储缩减QE购债要求的速度可能比大家预计的快。

值得关注的是,近日美国财政部长耶伦表示,美国财政部最快可能于8月采用紧急措施,以避免美国债务上限,除非国会采取行动,避免可能出现的“灾难性”违约。

正如CIBC私人财富管理公司首席投资官大卫•多纳贝迪安(David Donabedian)所言:“长期以来,通胀问题首次吸引了投资者的想象力。没有很好的理由来解释市场会在今年夏天再次出现飞跃。”

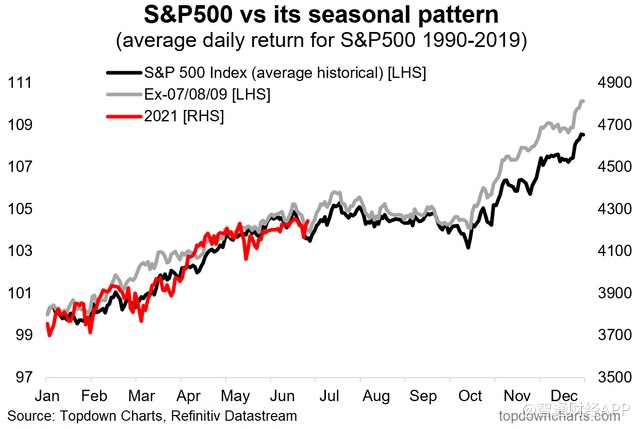

首先来看标准普尔500指数的走势,下图中的季节性线显示了标准普尔500指数的日均变化,其今年以来似乎基本上遵循了季节性走势,尽管没有人明确解释清楚为什么6-11月股市往往表现不佳。

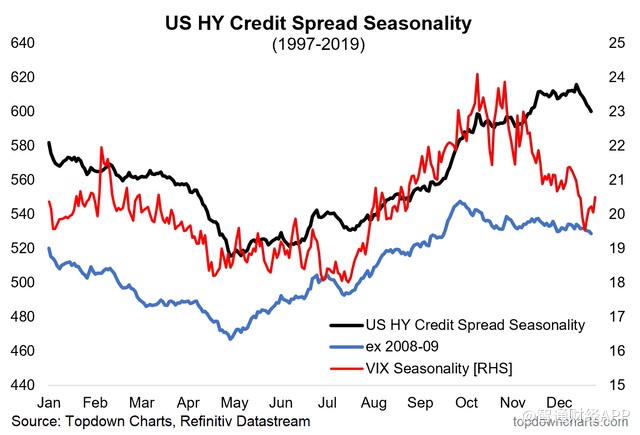

下一张图表则显示了美国高收益信贷利差(信贷风险定价)和VIX(股票风险定价)水平的平均路径。从历史上看,第三季度的风险定价往往会向上漂移,基本上与目前股市表现如出一辙。

再往下看,更有意思的是,美元和美国国债收益率也呈现出明显的季节性趋势,债券收益率从6月到11月往往会下降。

更令投资者震惊的是,从6月、7月到11月,黄金往往会反弹,反之,美元在同一时期往往会下跌。实际上,从季节角度来看,美元往往在3月、4月左右达到峰值。

从跨资产的角度来看,资本市场的季节性表现也遵循了跨资产表现的一致性:即风险资产往往表现不佳,而防御资产往往表现出色。

值得一提的是,季节性趋势只是对过去情况的统计描述。投资者当然不可以在一张季节性图表上做出大胆的预测。

接下来投资者还是要关注美国的一些重要经济数据,如即将公布的美国最大银行的压力测试结果,以及美国首次申请失业救济人数、国内生产总值等重要经济数据。